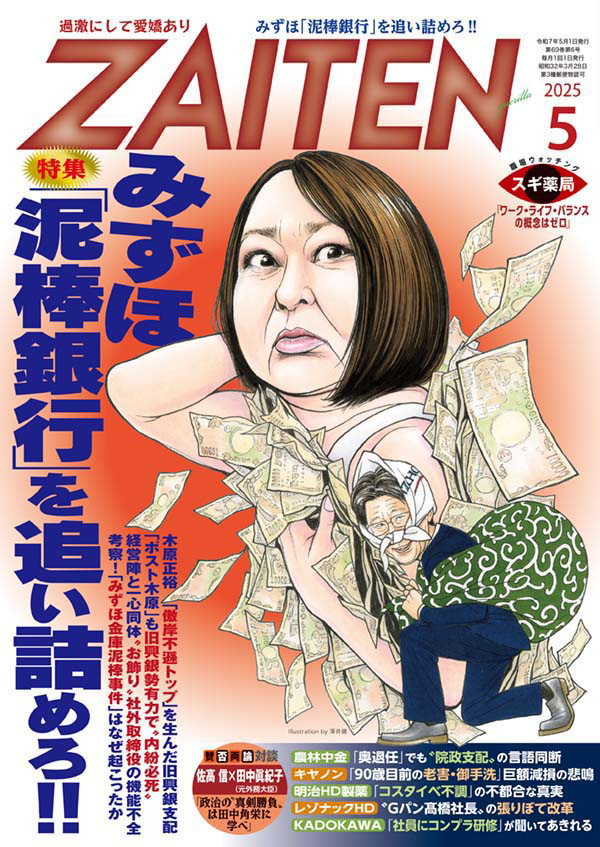

ZAITEN2022年03月号

“値がさ株”企業が多く採用される日経平均

【投資単位特集】ユニクロ「投資単位引き下げず」の開き直り

カテゴリ:企業・経済

東京証券取引所が4月、現行の4市場を「プライム」「スタンダード」「グロース」に再編する。最上位のプライム市場は海外投資家の売買を前提にするなど、大口投資家に魅力ある株式市場を目指す陰で、置き去りにされたのが個人投資家、特に最低投資価格基準だ。東証が示す望ましい投資単位の水準を無視し続ける上場企業のコンプライアンス姿勢を問う。

株価上昇でウィンウィントヨタ「株式分割」の決断

トヨタ自動車は昨年9月末付で、1株を5株に株式分割した。同年5月に約30年ぶりとなる株式分割株を発表した際、株価は1株7000~8000円台だった。その後、株価は上昇し、6月には初めて1万円台に乗せた。

トヨタの単元株数は100株なので、購入には最低100万円が必要だった。だが、5分割後は1株2000円前後となって20万円台から購入できるようになった。新型コロナウイルス禍にあって世界1位の自動車販売台数を達成したこともあり、昨年のトヨタ株は連日、最高値を更新。時価総額は一時、40兆円を超えた。

東証1部上場企業で時価総額首位のトヨタ株が、個人投資家にも手の届きやすい価格になり、流通性の高まりと高業績が相まって時価総額最高値を更新したのは、上場企業と投資家双方にとってウィンウィンの関係だと言える。

株式分割の理由について、トヨタは「株式分割により、当社のクルマを愛用されているお客様や企業姿勢に賛同していただける個人等の投資家が、当社株式を購入する際のハードルを下げ、株主の裾野を広げることで、多くの株主としても応援していただくことを期待している」と説明する。

内情の一端を知る市場関係者は「トヨタ規模の上場企業で株式分割を行う場合、相応のコストが発生する。個人投資家からの初歩的な問い合わせを含め、対応にはマンパワーも必要になる。株式事務を代行する信託銀行などの助力を得て、大がかりに実施したものと聞いている」と語る。

一方、ある業界関係者は「『産業報国』を是とするトヨタはもともと、日本のものづくり企業の例に漏れず、株価に右顧左眄するような企業ではなかった」と前置きした上で、株式分割の背後事情について、次のように分析する。

「ただ、近年、公式ホームページ上に特設コーナーを設けるなど、個人投資家に向けた情報発信を積極化していた。そんな中でコスト意識に厳格なトヨタが、大袈裟に言えば、売り上げや利益に直結しないコストを負担してまで分割に踏み切ったのは、豊田章男社長のトップダウンによるところが大きいのではないか。自動車産業の激変期にあって、いかに一般消費者を引きつけるか。そのひとつの施策として、まずは個人投資家に自社の株主になってもらい、ひいては自社のクルマを購入してもらうといった長期的な波及効果を狙っていると見るのが自然だろう」

トヨタの真意がどこにあれ、株式分割で投資単位を小さくしたのは、東証の基準に沿ったものだ。

東証の上場規程が掲げる投資単位は「50万円未満」

東証は2009年8月、有価証券上場規定を改正し、第445条で、上場企業の投資単位の水準を「5万円以上50万円未満」と改めて示した。同じ条文に「当該水準への移行及びその維持に努力すること」とあり、義務ではなく努力規定だ。ただ、409条「投資単位の引下げに関する開示」で、投資単位が50万円以上の企業は「事業年度経過後3カ月以内に、5万円以上50万円未満の水準へ移行するための......考え方及び方針等を開示すること」が義務付けられている。強制ではないものの、未達の企業を晒し上げる建て付けで、個人投資家が買いやすい金額へ促すものだ。

こうした動きは、1990年代のバブル崩壊から00年代初めの日本の金融危機に伴う持ち合い株解消に端を発する。

金融機関と融資先が互いの株を保有する「株式持合い」の仕組みは、戦後の日本経済の成長を支える「日本型経営」の典型だった。だが、バブル崩壊後に金融機関が企業向け貸し出しで不良債権を抱えると、持ち合いは金融機関と企業のもたれ合いの象徴として指弾され、政府主導で解消に動いた。

ただ、金融機関と企業がそれぞれの保有株を売却すれば、株価は下落傾向に陥る。だが、不良債権で経営の先行きが不透明な金融機関や企業の株の買い手は自ずと限られる。こうした状況を踏まえ、バブル崩壊で株式市場から足が遠のいた個人投資家を買い手にすべく、当時の小泉純一郎政権が証券市場活性化を唱えて、政官財は連動。01年に銀行の株式保有を直接的に制限する「銀行等の株式等の保有の制限等に関する法律」を制定する一方、商法改正で単元株を企業が自由に設定できるようにした。投資単位の水準は東証と日本証券業協会が同年、初めて定めた。個人投資家を安定株主として株式市場に呼び戻す動きだった。

実際、武田薬品工業が02年、キヤノンは04年、1000株だった単元株を100株にそれぞれ変更したほか、ホンダや三菱東京UFJ銀行(当時)が株式分割を行うなど、個人投資家重視は上場企業の基本方針となった。18年10月には単元株が100株に統一された。投資単位の水準切り下げも同時に進み、東証によると、基準を満たした上場企業は全体の93・1%に上る(21年9月末現在)。

「貯蓄から投資へ」に背く"個人投資家お断り"企業

逆に言うと、政官財一体となった個人投資家の呼び込みに反し、この20年間頑なに投資単位の切り下げを拒んできたのが残り7%弱の上場企業となる。こうした1株当たりの株価が高額なものは「値がさ株」と呼ばれる。

値がさ株企業の上位にはキーエンスや東京エレクトロン、ファーストリテイリング、任天堂など、日本の各業界のリーディングカンパニーの名前がずらりと並ぶ。「ユニクロ」のファストリや任天堂は一般消費者向けのBtoC企業の代表格であるが、現状では単元株(100株)を買うためには、最低500万~600万円必要だ。個人投資家の売買代金の中心は30万~40万円とされ、値がさ株に手が出せるものではない。

20頁レポートの通り、本誌編集部は投資単位を切り下げない理由を各社に質したが、「必要な流動性は現状で十分確保されているものと考えている」(ファストリ広報)などと現状を追認する回答が多い。投資単位水準を上回る株価を放置している値がさ株の企業は〝個人投資家お断り〟との看板を掲げているに等しい。

......続きはZAITEN3月号で。